登录新浪财经APP 搜索【信披】查看更多考评等级

中信建投证券研究 文|张玉龙 毛晨 邱季 赵子鹏

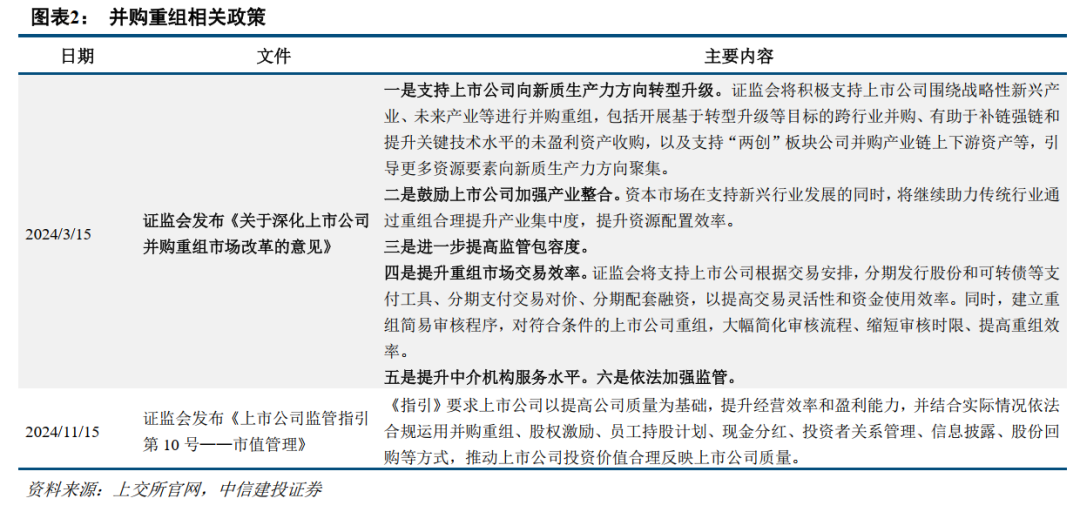

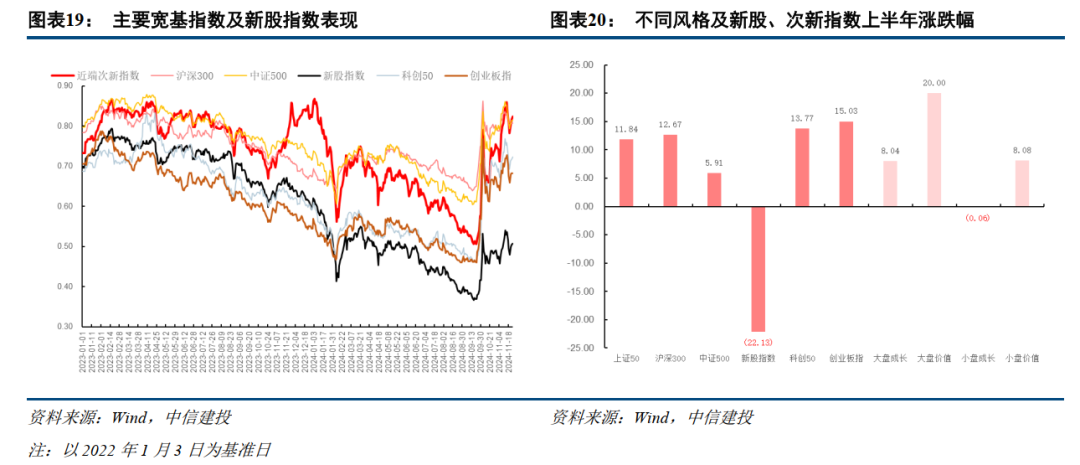

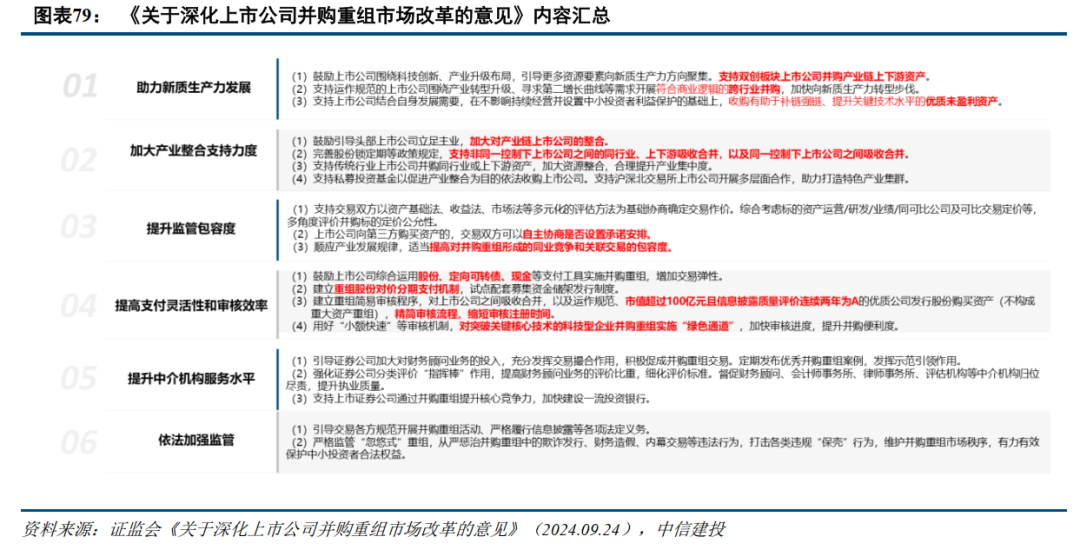

2024年新股稀缺程度大增,优质次新股值得持续投资。通过并购重组来实现优质资产上市,其中央企和地方国企将加大资本运作力度,通过经营层面和资本层面的多项工具推进市值管理工作,提升上市公司质量,将是2025年资本市场核心主线。2025年,我们预计北交所将进一步完善产品市场,引入更多长期资金和耐心资本,也为投资者带来更多收益。

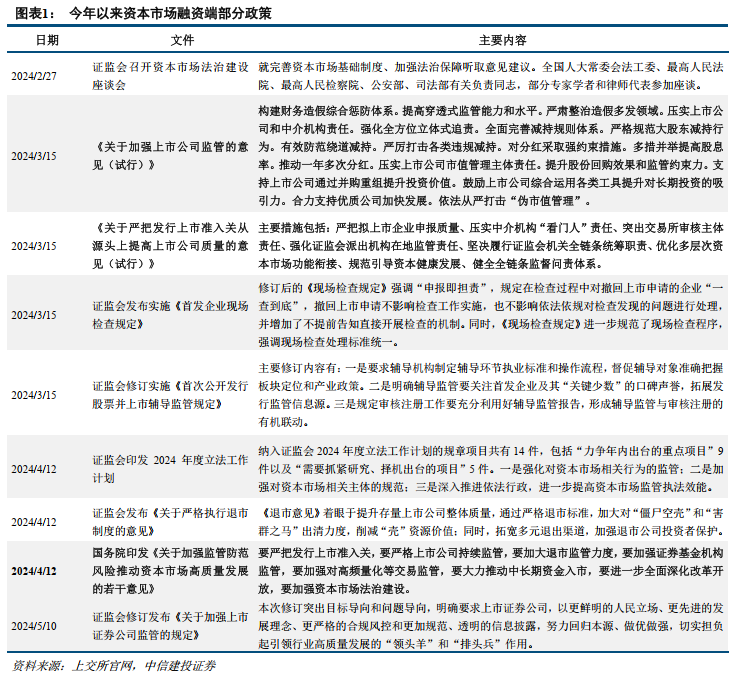

2024年是中国资本市场深化改革的一年。通过深化改革稳定和活跃资本市场,是政府、监管机构、上市公司和投资者共同努力的方向。

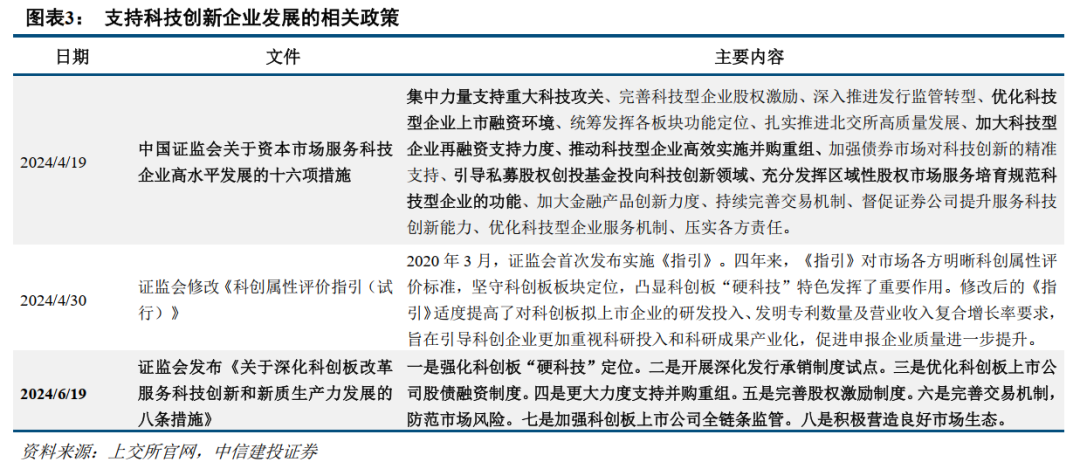

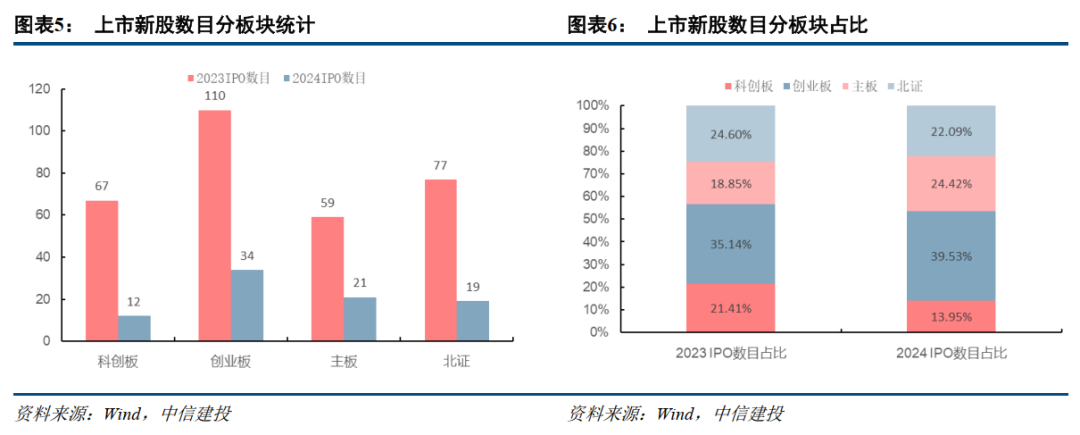

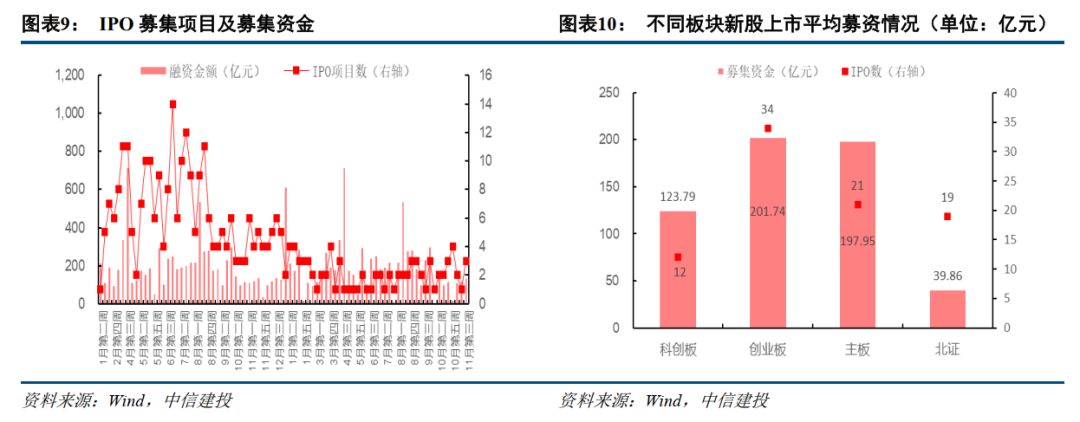

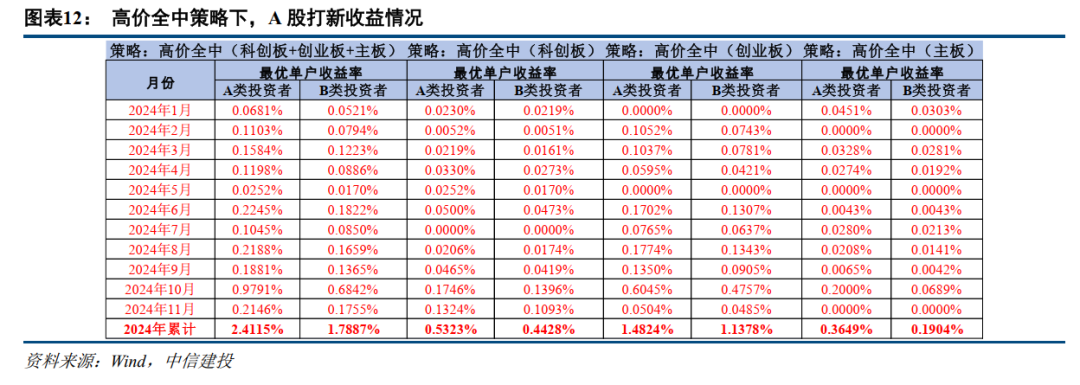

2024年IPO数量大幅度下降,监管提出申报即担责,加强对财务造假和信息披露的审查,严把发行上市准入关,提高上市标准,完善科创属性评价标准,重点支持新质生产力的方向。在新股发行放缓的情况下,新股稀缺程度大幅度提高。新股首日涨幅明显高于2023年,上市首日破发情形大幅减少。由于定价合理,发行数量较少,优质次新股值得持续投资。

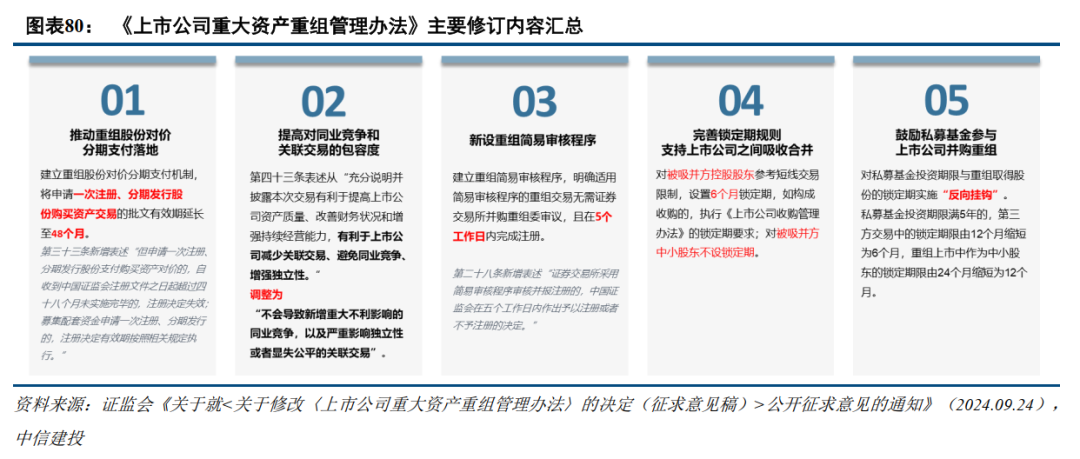

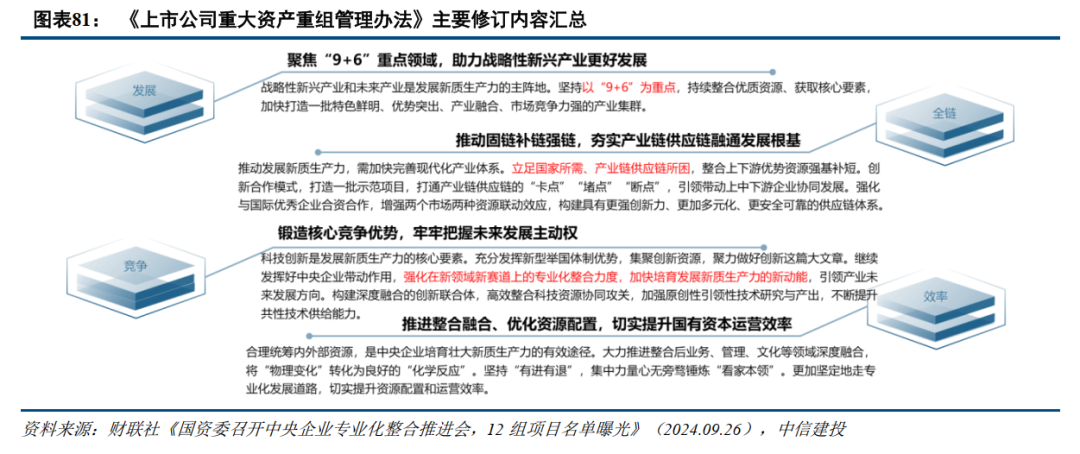

我们预计2025年IPO发行逐步走向正常化,优先支持新产业新业态新技术领域突破关键核心技术的“硬科技”企业在科创板上市;进一步完善科技型企业精准识别机制;支持优质未盈利科技型企业在科创板上市。另一方面,通过并购重组来实现优质资产上市,同时提升上市公司质量,也是2025年资本市场的核心主线。在这个过程中,央企和地方国企将加大资本运作力度,通过经营层面和资本层面的多项工具推进市值管理工作,深化资本市场改革,提升上市公司质量。

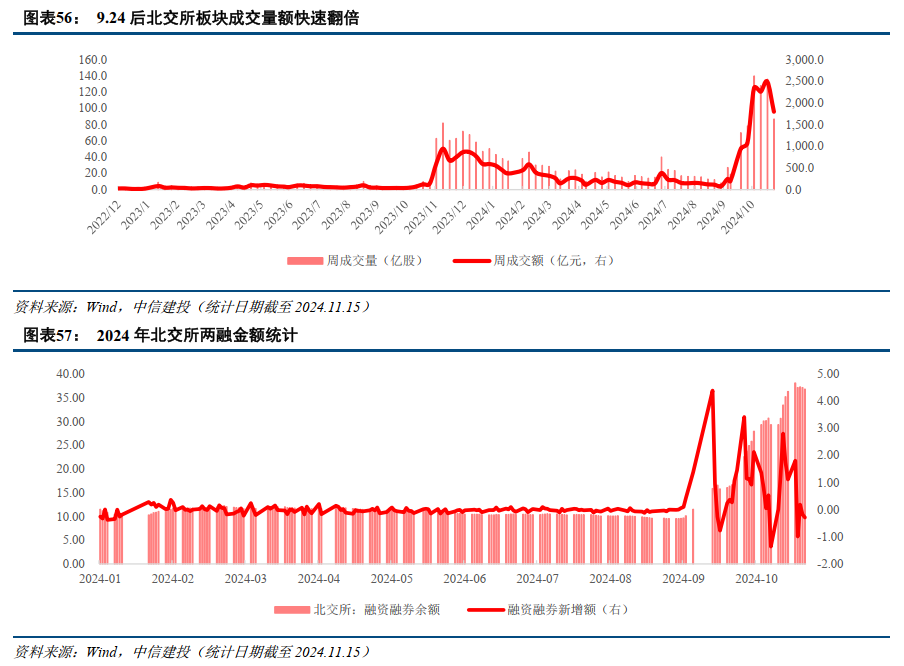

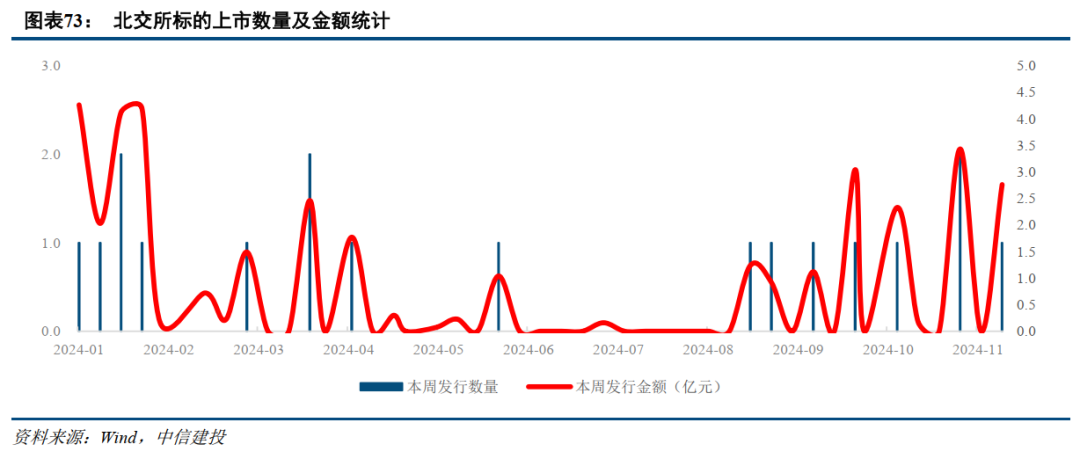

北交所作为多层次资本市场的重要组成部分,在专精特新方向支持中小企业。与沪深交易所从严监管不同,北交所进一步完善了债券市场,制定了综合服务行动计划等,完善了更多的发展举措。2025年,我们预计北交所将进一步完善产品市场,引入更多的长期资金和耐心资本,也为投资者带来更多的收益。

IPO进度不及预期的风险。随着全面注册制的落地,我国资本市场成熟度进一步提升,IPO发行数量有望增加。但公司首次公开发行需满足制度对收入、盈利能力等财务数据和对经营能力的一系列要求,如果公司未来不能满足相关要求,则可能会导致IPO发行进度不及预期。

市场波动风险。在当前制度下,新股的定价需由二级市场投资者询价来完成,如果股票市场波动对投资者情绪及预期造成影响,则可能会影响新股定价及市场表现。市场流动性风险。新股市场表现与市场流动性存在一定相关性,如果市场流动性出现大幅变化,则可能导致新股市场表现不及投资者预期。

宏观风险。资本市场与宏观经济息息相关,以当前A股市场为例,地缘冲突加剧、海外市场衰退等都是影响资产定价的宏观因素;如果俄乌地缘冲突进一步激化和扩大化,可能导致全球金融市场出现大幅波动,甚至出现系统性风险,同样会影响新股发行。

北交所标的整体盈利能力偏弱,出现经营类风险可能性更高的风险。北京证券交易所上市的公司市值整体较沪深主板更低、上市企业净利润整体更低、盈利能力整体相对略弱,面临外部影响时出现经营风险的可能性更大,如果出现此类情况,可能会导致投资者投资相关标的收益不及预期。

张玉龙:北京大学光华管理学院金融学博士。2019年新浪金麒麟策略新锐分析师第3名,2021年行业配置第2名。张玉龙先生2013-2015年就职于中国工商银行总行风险管理部,先后在《金融研究》、《管理世界》、《经济学季刊》等顶级学术杂志上发表多篇论文,深度参与了科创板的设计研究工作,著有《科创板投资策略十讲》。

毛晨:中信建投策略&新股组成员,武汉大学学士,南开大学硕士,负责产业赛道研究、新股研究。曾就职于长江证券策略组(新财富入围),专注中游制造产业链研究。

邱季:上海财经大学学士、中国人民大学金融学硕士,2018年加入中信建投证券。负责新股次新股研究。

赵子鹏:南开大学理学学士、金融硕士,2021年加入中信建投证券研究发展部。负责待上市新股/次新股研究、新兴产业赛道研究。

证券研究报告名称:《2025新股策略年度策略:资本市场深化改革,上市公司提质增效》

对外发布时间:2024年11月25日

报告发布机构:中信建投证券股份有限公司

本报告分析师:

张玉龙 SAC 编号:S1440518070002

SFC 编号:BPW299

毛晨 SAC 编号:S1440523030002

邱季 SAC 编号:S1440520070016

赵子鹏 SAC 编号:S1440523080001